Zentralbanken gegen Inflationserwartungen. Seit zwei Jahren wirken diese Kräfte auf die Börsen ein. In der aktuellen Phase des Wettstreits, im Herbst 2023, hat ein kurzfristiger Abwärtstrend der Aktienkurse gegen den langfristigen Aufwärtstrend punkten können. Die ersten G&W-Strategien haben ihre Aktienquoten gesenkt.

Wendepunkte

hatten in unserem Marktkommentar vor drei Monaten die Ausgangslage beschrieben. Neun Monate waren die Kurse an den Weltbörsen unter dem Druck der Zentralbankpolitik gefallen. Ihr Allzeithoch hatten sie zuvor am Jahresende 2021 im Wendepunkt abwärts erreicht. Die nächste Trendwende, diesmal aufwärts, entstand vor einem Jahr. Damals, im Herbst vor einem Jahr, ging eine große Angst in Europa um. Ein sehr kalter Winter mit zu wenig Gas für Privathaushalte und ebenso für die in der Industrie benötigte Prozesswärme hätte vor der Tür stehen können. Es kam anders, doch an diesem Wendepunkt aufwärts der Märkte im Herbst 2022 war dies noch nicht absehbar. Heute, ein Jahr später, ist von einer Gasmangellage keine Rede mehr. Die Märkte haben ihren Weg und Lösungen gefunden.

Der aktuelle Wendepunkt abwärts wurde von Enttäuschungsreaktionen der Marktteilnehmer ausgelöst, denn die Erwartungen an sinkende Zinsen konnten von der Realität nicht erfüllt werden. Die kurzfristigen Zinsen fielen nicht wie erhofft in Richtung der niedrigeren Zinsen für lange Laufzeiten, sondern die Zinsen für Anleihen und Kredite mit langen Laufzeiten stiegen, während die Kurzfristzinsen weiterhin auf unverändert hohem bis leicht steigendem Niveau verharren. Die Zentralbanken haben mit ihrer Zinspolitik im Tauziehen keinen Meter Raum preisgegeben.

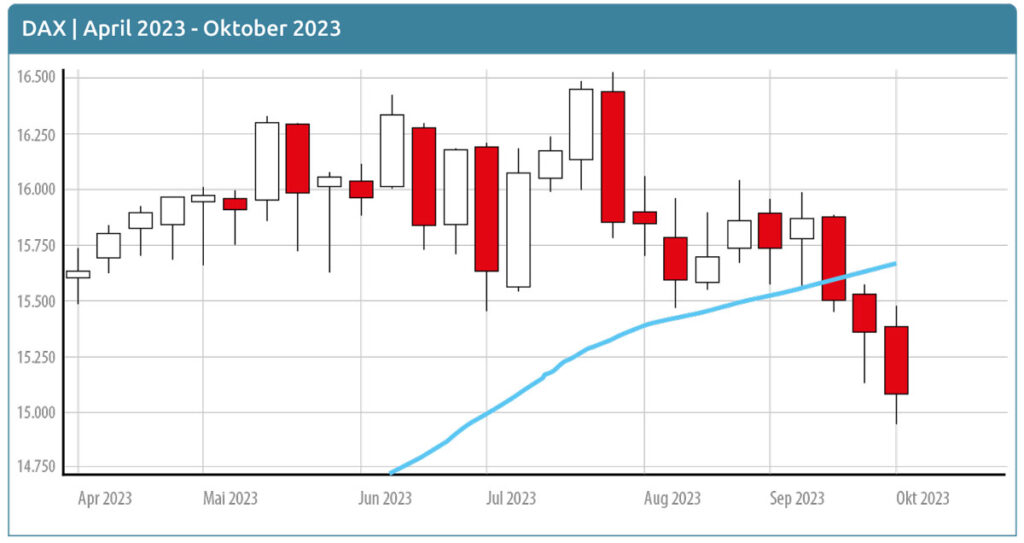

Die Grafik des DAX zeigt mit dem Zeitraum der vergangenen sechs Monate den maßgeblichen Ausschnitt aus dem Gesamtbild. Im Verlauf der Wertentwicklung waren zwar bereits im Frühjahr 2023 erste Ermüdungserscheinungen zu erkennen, aber der Trend mit steigenden Kursen blieb fraglos intakt. Anfang Juli blinkte dann ein erstes Warnsignal. Die Kurse fielen zurück in den Bereich von Unterstützungsniveaus, doch der Aufwärtstrend konterte unverzüglich und dynamisch mit einem neuen Hoch. Das war ein unmissverständliches Zeichen von Stärke. Aber so eindrucksvoll dieses Comeback der Aufwärtsbewegung auch war, es folgte anschließend ein regelrechter Knockout. Die Kurse fielen erneut und jetzt zerbrach nicht nur das etablierte Unterstützungsniveau, sondern der Markt fiel auch unter seine 200-Tage-Linie.

Schwankung im Trend oder Trendwende

Börsenkurse steigen nicht immer wie an einer Schnur gezogen gleichmäßig empor. Es gibt diese Phasen zwar, häufiger geht es aber ganz anders zur Sache. Es geht dann hinauf und hinab, so dass es in diesen Marktphasen schwerfällt, die Orientierung zu behalten. Ist die aktuelle Bewegung eine Schwankung im Trend oder liegt bereits ein Wendepunkt vor? Diese Frage ist im Verlauf der Bewegung nie klar zu beantworten. Man kann die Antwort erst im Rückblick zweifelsfrei geben. Eine erste wichtige Orientierung sind Unterstützungszonen im Chart, an denen die Kursrichtung in der Vergangenheit bereits einmal oder idealerweise auch mehrfach in die dominierende Trendrichtung gedreht hat. Die große Richtung blieb intakt, somit war die vorangehende Bewegung in die Gegenrichtung nur eine Schwankung der Preisentwicklung im Trend. Die bisher maßgebliche Trendbestätigungsmarke lag bei ca. 15.450 DAX-Indexpunkten, und diese Marke ist nun offensichtlich gebrochen. Ein zweiter Orientierungspunkt für die Definition von langfristigen Trends ist eine Durchschnittslinie, die aus den letzten 200 Handelstagen gebildet wird. Befindet sich der Kurs konstant über dieser Linie, so kann von einem langfristigen Aufwärtstrend gesprochen werden. Im langfristig steigenden Markt bewegt sich diese Linie ebenfalls aufwärts. Aktuell liegt ihr Endpunkt im Bereich von ca. 15.560 DAX-Indexpunkten. Sie ist offensichtlich gebrochen, steigt allerdings weiterhin.

Eindeutigkeit

Es kann keinen Zweifel geben. Zwei markante Orientierungspunkte für die Definition von Trends wurden Ende September 2023 am deutschen Aktienmarkt gebrochen. Ein maßgeblicher Unterstützungspunkt hat nicht gehalten und der aktuelle Kurs befindet sich unter seinem 200-Tage-Durchschnitt.

Das Denkproblem für viele Marktteilnehmer liegt genau in dieser Eindeutigkeit, denn auch wenn an den Fakten nicht zu rütteln ist, können die nächsten Bewegungen des Marktes ganz anders verlaufen als eine vermeintlich höhere Wahrscheinlichkeit anzuzeigen scheint. Die Eindeutigkeit liegt daher immer nur beim Faktum selbst, nicht aber bei dem Schluss, den man daraus für die Zukunft ziehen kann.

Risikomanagement

Genau hier beginnt die Aufgabe eines erfahrenen Risikomanagers. Es muss aus immer wieder neu gemachten und reflektierten Erfahrungen wissen, dass er sich in einer Grauzone von Wahrscheinlichkeiten bewegt, mehr hat er nicht zur Verfügung. Gleichzeitig besteht die Notwendigkeit, handeln zu müssen. G&W hat die Entscheidungsfindungen daher konsequent auf mathematische Modelle verlagert, akzeptiert das Nicht-Wissen-Können und folgt den objektiv rechnenden Modellen diszipliniert. In der aktuellen Situation bedeutet dies, dass der kurzfristige Abwärtstrend jetzt mehr Gewicht auf die Waagschale legen kann als zuvor. Daher haben wir als prozyklische Risikomanager jetzt damit begonnen, Aktienquoten zu reduzieren.

Eine Information über den aktuellen Status dieser Sicherungsschritte liefert die Investitionsquote der Aktien im ältesten G&W-Fonds. Dieser Fonds reagiert im Wochentakt und damit schnell auf Veränderungen des Marktes. Er ist weder ein offensiver noch ein defensiver Fonds, sondern wird mit einem ausgewogenen Chance-Risiko-Profil gesteuert. Seine maximale Aktienquote beträgt 80 %. Auf der anderen Seite ist er nur äußerst selten mit einer Aktienquote von weniger als 20 % investiert. Im Sommer hatte er seine maximale Aktienquote von 80 % erreicht. Jetzt wurde der Aktienanteil von 70 % auf 60 % gesenkt. Wäre diese Quote eine Ampel, so würde sie im nächsten Schritt (in einem weiter fallenden Markt) auf gelb umschalten.

Missverständnis

Was kann Risikomanagement einerseits realistisch erreichen und welche Erwartungen werden andererseits mit einer mathematisch-objektiven und diszipliniert umgesetzten Vorgehensweise verbunden, weil Ursache-Wirkungs-Zusammenhänge vorausgesetzt werden, die nicht gegeben sind und auch nicht gegeben sein können?

Ideal wäre ein vergleichbarer Ertrag von Risikomanagementstrategien auch im Bereich der Allzeitzeithochs des DAX-Index, den deutsche Anleger immer im Blick haben, aber gleichzeitig mit einem niedrigeren Risiko. Derartige Ergebnisse könnten theoretisch erzielt werden, wenn Kurse immer gleichmäßig und ohne Gegenbewegung im Trend – wie an der Schnur gezogen – steigen und fallen würden.

„Letztendlich geht es im Risikomanagement

um den Erfolg in den existentiell bedrohlich

großen Kursrückgängen, die vielleicht nur einmal

oder zweimal in einer Generation Druck

auf die Kapitalanleger ausüben.“

(Martin Weinrauter)

In der Praxis ist es aber nicht zwingend so, dass nach der aktuellen Reduktion der Aktienquote von 70 % auf 60 % der Aktienmarkt anschließend weiter fällt. Die Kurse können auch – gegen die statistisch höhere Wahrscheinlichkeit eines weiter fortbestehenden und jetzt fallenden Trendverlaufs – steigen. Falls es in den nächsten Tagen so kommen sollte, wird der Fonds anschließend erneut kaufen. Er würde dann eine Unterperformance im Vergleich zu einem Aktienindex erzielt haben, der nicht reagiert und damit auch nicht verkauft hat.

Fällt der Markt aber weiter, dann steigt der Vorteil des Risikomanagements Schritt für Schritt immer weiter an, denn die Aktienquote wird in einem kontinuierlich fallenden Markt weiter gesenkt. Wenn es die schwachen Börsen zu einem späteren Zeitpunkt dann in den Wahrnehmungshorizont der Medien und deren Berichterstattung geschafft haben, wird die Aktienquote bereits so niedrig sein, dass niemand mehr Angst um sein Geld in

einem weiter fallenden Markt haben müsste.

Je nach Verteilung von geradlinigem zu unstetem Kursverlauf wird der relative Erfolg im Vergleich zu passiven Indizes ausfallen.

Erfolg

Der Erfolg des Risikomanagements besteht also zunächst darin, im fallenden Markt systematisch und diszipliniert verkauft zu haben, damit nicht dann verkauft werden muss, wenn es zu spät ist und gleichzeitig der doppelte Druck aus immer weiter steigenden Verlusten und negativen Pressemeldungen größer und größer wird. Im Sommer und Herbst des vergangenen Jahres 2022 war dies der Fall. Zu der Zeit hatten unsere Risikomanagementstrategien mit niedrigen Aktienquoten ihr Ziel erreicht und ihren Zweck erfüllt, wobei zu bedenken ist, dass die Kursrückgänge des vergangenen Jahres zwar hoch waren, aber bei weitem noch nicht das Ausmaß erreicht hatten wie die beiden wirklich großen Kursrückgänge in den vergangenen 25 Jahren. Hierum aber geht es letztendlich im Risikomanagement, um den Erfolg in den existentiell bedrohlich großen Kursrückgängen, die vielleicht nur einmal oder zweimal in einer Generation Druck auf die Kapitalanleger ausüben.

Alternative

Dreh- und Angelpunkt des aktiven Risikomanagements ist grundsätzlich die Reduzierung der Aktienquoten. Was verkauft wurde, das kann im weiter fallenden Markt den Fonds nicht mehr mit Verlusten belasten. Die Konsequenz daraus ist allerdings, dass ein Teil der Performance in der ersten Erholungsphase des Markts auf der Strecke bleibt. Alternativ dazu kann Risikomanagement auch ohne die Reduzierung von Aktieninvestitionsquoten erfolgen. Genutzt werden dabei negative Korrelationen zwischen Marktsegmenten und Anlagestilen. Wir kombinieren drei aufeinander abgestimmte Einzelstrategien. Dynamik bringt eine Momentum-Strategie aus NASDAQ-Aktien mit. Technologiewerte, die über Value-Kennziffern ermittelt werden, diversifizieren das Portfolio. Aktien aus dem Gesundheitssektor sind das Stabilitätselement. Nach vier Jahren Vorbereitung und Testphasen im Alltagsbetrieb setzen wir diese Strategien ab Anfang Oktober 2023 gemeinsam in einem G&W-Fonds ein.